迪威尔688377:深海及压裂领域高附加值产品订单占比持续提升

时间:2022-09-13 08:05 文章来源:东方财富 阅读量:17469

日前,东北证券刘军分析师评论杜威尔:

预计公司2022—2024年净利润为1.50/2.67/3.86亿元,同比+365.46%/+77.89%/+44.96%,对应EPS为0.77/1.37/1.98元,当前股价PE为49.72/27.95/19。

目前,在分析师对市场的评价中,刘军分析师排名第56位投资研究公司通过《投资快报》查阅了刘军市场最近几年来的年度表现,发现其排名在最近三年逐渐提高,从852位上升到339位,又从339位上升到255位今年,刘军的分析师取得了历史性的突破在过去的两个月里,他们成功闯入了市场的前100名名单,7月和8月分别有59名对于投资者来说,拥有投资快车的慧眼赋能,既能在信息海洋中减负,又能更深入地了解分析师的技能投资快车,投资快车的精妙之处,在不经意间体现的淋漓尽致

深海设备重要特殊零件的供应商

我们来看看都威尔是一家怎样的公司杜威尔全称南京杜威尔高端制造有限公司,属于机械设备行业其主营业务为油气设备专用零部件的研发,生产和销售产品类型包括井口装置和采油树,深海设备,压裂设备和钻采设备根据公司2022年中期报告,公司是国内为数不多的能够同时进入全球多家大型油气技术服务公司采购系统的供应商在深海装备领域,是国际油气公司在亚太地区最重要的特殊零部件供应商,在行业中地位突出2021年,公司被认定为石油或天然气钻机零部件领域的国家专业化,特殊化小巨人企业

2019年公司扣非净利润报0.95亿元,营业总收入报6.94亿元,其中扣非净利润为年度历史最大2020年,伴随着国际油价的下跌,公司业绩开始出现萎缩迹象2021年,在行业竞争激烈,2020年困境延续的背景下,扣非后净利润仅为0.19亿元,同比下降71.71%,营业总收入降至5.28亿元,同比下降25.44%2022年,伴随着国际油价处于高位,公司业绩有所回升中报扣非净利润和营业总收入分别报0.48亿和4.15亿,增速分别为413.70%和66.80%值得一提的是,扣非净利润距离中报历史最高值5400万不足15%,营业总收入达到同期最好水平

接下来,让我们回到刘军分析师的分析今年,刘军的分析师给了该公司三个评级,其中3月17日的评级是首次覆盖,并给出了34元的目标价公司最新收盘价为42.40元,已达到目标价根据投资快报的计算公式,如果按照评级日下一个交易日的收盘价买入,3月17日,4月22日,9月3日对应的收益率分别为56.17%,85.80%,4.69%

在底部给出第一个覆盖范围的分析师

投资快报投研君要介绍的第二位分析师是德邦证券的倪正阳,他是第一位为德威发布评级的分析师日前,他评价:公司深度受益于深海装备供应链转移,产业链延伸和多向模锻深耕打造技术优势,成为亚洲领先的油气开采装备核心零部件供应商预计公司2021—2023年净利润分别为0.48,1.03,1.4亿元,对应PE62,29,21倍首次覆盖,给予增持评级

当时公司股价在调整60%左右后处于底部区域分析师倪正阳在股价深度调整后敢于肯定公司他确实是一个善于发现沧海遗产的分析家得益于这个评级对应良心价的时机,这个收益率是最近两年所有分析师给出的最高收益率,高达167.17%

倪正阳分析师目前在分析师对市场的评价排行榜中排名第60位,在分析师对金融的评价排行榜中排名第21位今年,他也给了公司三个评级最新评级是在公司发布中报后的8月26日给出的:公司积极延伸产业链,深化多向模锻打造技术优势,已成为亚洲领先的油服核心供应商,将深度受益于深海供应链转移等产业趋势预计2022—2024年净利润分别为1.5,2.5,3.8亿元,对应PE47,29,19倍,维持买入评级

最后,投资快报投研君介绍广发证券戴川分析师,目前机械设备行业财务排名第17位,所有行业排名第154位今年,他已经对该公司进行了两次评级,最近一次评级是在4月21日他评价公司2022—2024年净利润预计分别为1.32/2.34/3.53亿元,对应p,考虑到公司手中订单饱满,未来三年产能释放业绩增速较高,给予公司2022年40xPE,对应27.2元/股合理价值,维持公司买入投资评级

上周五公司股价创历史新高,突破上市以来的历史新高41.69元受益于公司逐步聚焦深海,压裂等油气装备专用零部件,顺应国家高端装备制造业和海洋工程装备制造业发展规划,深海,压裂领域订单不断增加,高附加值产品订单占比持续提升此外,石油和天然气行业重视增加储量和增加产量,预计公司股价在不久的将来将保持强劲和活跃

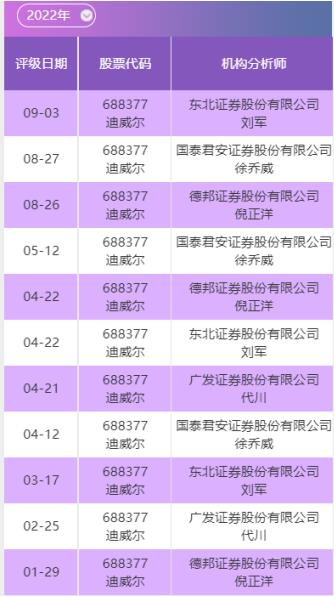

Duwell评级概述

声明:本文涉及的观点,个股等元素仅供参考,不构成投资建议操作风险自担,投资有风险入市要谨慎

图文摘选